Geduldsfaden reißt immer schneller – Milliardengrab für Banken & Versicherungen

Milliardenverluste für Finanzdienstleister durch Rekordzahl an Abbrüchen beim Onboarding

- Abbruchrate auf Rekordniveau: 68 % der Verbraucher(innen) haben im Jahr 2021 einen Online-Antrag für Finanzdienstleistungen abgebrochen. Gegenüber dem bisherigen Rekord von 63 % im Jahr 2020 ist damit die Abbruchrate weiter gestiegen. Bereits bei einer Abbruchrate von 63 % verlieren Finanzdienstleister wie Banken und Versicherungen laut einer Hochrechnung des Marktforschungsunternehmens P.A.ID Strategies jährlich europaweit mindestens 5,7 Milliarden Euro durch vergeblich investierte Marketing- und Werbemaßnahmen.

- Erwartungsparadoxon setzt Finanzdienstleister unter Druck: Trotz Verbesserungen im Onboarding-Prozess nehmen die Abbruchraten zu, da zugleich die Erwartungen an ein modernes Verfahren gestiegen sind.

- Ausgeprägtes Misstrauen: 92 % der Befragten sind besorgt darüber, wie Finanzdienstleister ihre persönlichen Daten nutzen.

Trondheim, Norwegen / Frankfurt am Main, 30. März 2022: Signicat, das Trusted Digital Identity™-Unternehmen, hat heute eine neue Studie veröffentlicht, die das Marktforschungsunternehmen Sapio Research in ihrem Auftrag erstellt hat. Diese zeigt, dass europäische Verbraucher(innen) 68 % der Onboarding-Prozesse für Finanzdienstleistungen im vergangenen Jahr abgebrochen haben. Diese Ergebnisse sind die schlechtesten seit der Veröffentlichung der ersten Umfrage „Battle to Onboard“ im Jahr 2016. Die jährlich durchgeführte Umfrage zeigt, dass die Abbruchrate in den vergangenen fünf Jahren stetig gestiegen ist.

Die fünfte Ausgabe des regelmäßigen Berichts von Signicat, „The Battle to Onboard: The Expectation Paradox“ beruht auf einer Umfrage unter mehr als 7000 Personen in 14 europäischen Ländern. Diese wurden zu ihren Erfahrungen und Erwartungen beim Onboarding von Finanzdienstleistungen im Jahr 2021 befragt.

Finanzdienstleister müssen die jeweiligen Vorschriften zur Kundenidentifizierung (Know Your Customer – KYC) und zur Bekämpfung der Geldwäsche (Geldwäschegesetz – GwG) einhalten. Das heißt: Sie müssen Zugang zu den persönlichen Daten der Verbraucher(innen) erhalten und diese überprüfen. Leider sind die Prozesse zur Identitätsüberprüfung allzu oft nicht für die digitale Welt ausgelegt. Sie berücksichtigen häufig nicht die lokalen Marktgegebenheiten und bieten Verbraucher(inne)n ein schlechtes Nutzererlebnis.

Zu den wichtigsten Ergebnissen der Umfrage gehören:

- Antrag zu kompliziert: Fast ein Drittel (30 %) der Befragten gab an, dass sie den Antragsprozess „kompliziert“ finden.

- Schnellerer Ausstieg: Die durchschnittliche Zeit, nach der bei einem Online-Antrag für ein Finanzprodukt ein Abbruch erfolgte, betrug 2021 ca. 19 Minuten. Damit riss den befragten Personen bereits sieben Minuten früher als 2020 der Geduldsfaden: Damals gaben diese erst nach durchschnittlich 26 Minuten auf.

- Hauptgründe für Abbrüche: Der Zeitaufwand für die Antragstellung (21 %), die Menge der erforderlichen persönlichen Informationen (21 %) und eine geänderte Entscheidung (21 %) sind die Hauptgründe für den Abbruch eines Antrags.

- Fehlende Identitätsnachweise: 38 % der Befragten gaben an, dass sie einen Antrag auf ein Finanzprodukt abgebrochen haben, weil sie nicht die richtigen Identitätsnachweise zur Hand hatten, beispielsweise einen Reisepass oder eine digitale Identität.

Interessanterweise ergab die Untersuchung ein „Erwartungs-Paradoxon“ beim Vergleich der Märkte. In jenen Ländern, in denen der Einstieg dank starker Verbreitung digitaler Identitätssysteme wie z. B. der BankID (eID-Methode in Norwegen & Schweden) einfacher und schneller gelingt, sind die Befragten nicht unbedingt zufriedener und brechen keineswegs seltener einen Antrag ab. Vielmehr waren die Verbraucherinnen und Verbraucher in „entwickelteren“ Märkten für digitale Identitäten anspruchsvoller, tolerierten seltener schlechte Erfahrungen und brachen in einigen Fällen eher einen Antrag ab als in weniger „entwickelten“ Märkten.

# Wichtige weitere Erkenntnisse

- Verbreitetes Misstrauen: 92 % der Verbraucher(innen) sind besorgt darüber, wie die Finanzdienstleister ihre Daten nutzen und behandeln. Dies ist zum Teil darauf zurückzuführen, dass sie nicht verstehen, wozu diese Daten benötigt werden.

- Länderübergreifende Schlussfolgerungen sind riskant: Neue Identitätstechnologien sind nicht in jedem Land gleichermaßen beliebt, obwohl digitale Identitätssysteme dem Ideal am nächsten kommen.

- Covid 19 beeinträchtigt immer noch den Zugang zu Dienstleistungen: 42 % der Befragten gaben an, dass sie keinen Zugang zu wichtigen Finanzdienstleistungen haben, da diese entweder nicht zugänglich oder digital nicht verfügbar sind – ein leichter Anstieg gegenüber 2020.

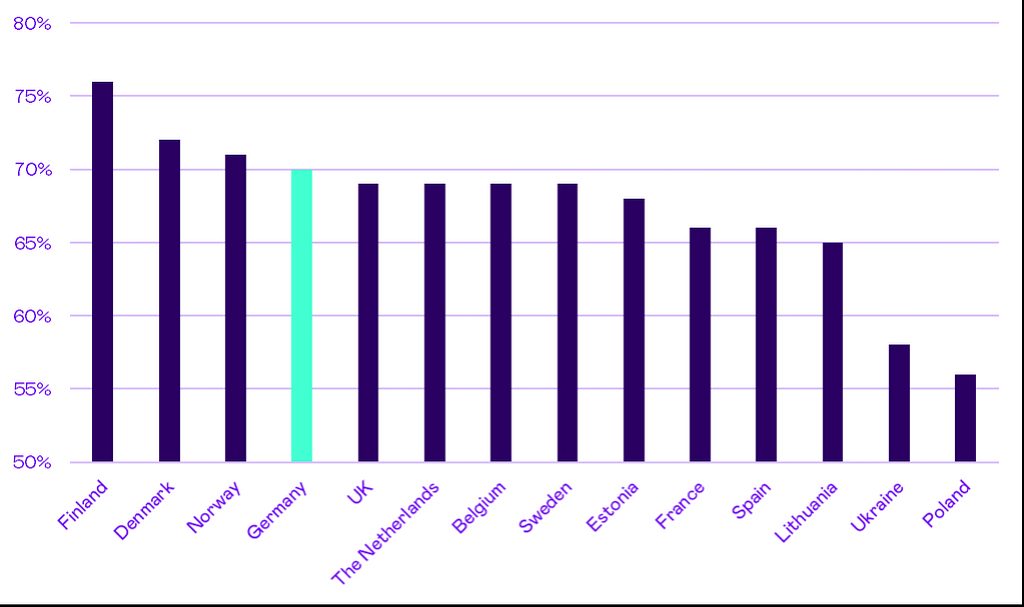

„Eine Rekordzahl von Personen hat 2021 die Online-Beantragung von Finanzdienstleistungen abgebrochen. Das ist ein Weckruf für die Branche“, sagt Asger Hattel, CEO von Signicat. „In Deutschland ist die Abbruchrate mit 70 % sogar noch höher“, ergänzt Kurt Rindle, Solution Sales Director DACH bei Signicat. „Im Rahmen der untersuchten Länder ist die Abbruchrate die vierthöchste überhaupt.“

Die Lösung sei jedoch nicht einfach. Während die digitale Identität das Onboarding beschleunige, führe dieses bessere Erlebnis zu höheren Erwartungen – und zu mehr Abbrüchen, wenn diese nicht erfüllt werden. Hattel: „Der Schlüssel zur Schaffung eines besseren Onboarding-Erlebnisses ist eine gründliche Kenntnis des Marktes, ein Verständnis des Verbraucherverhaltens und die Fähigkeit, mehrere Onboarding-Methoden anzubieten.“

Der Bericht ist HIER verfügbar.

# Methodik

Die von Signicat in Auftrag gegebene Umfrage wurde von Sapio Research durchgeführt. Den Online-Fragebogen füllten über 7000 Erwachsene aus, die 2021 ein Finanzprodukt in Deutschland, Belgien, Dänemark, Estland, Finnland, Frankreich, Litauen, den Niederlanden, Norwegen, Polen, Spanien, Schweden, der Ukraine oder dem Vereinigten Königreich beantragt hatten.

# Über Signicat

Signicat ist ein paneuropäisches Unternehmen für digitale Identitäten mit einer unübertroffenen Erfolgsbilanz in den fortschrittlichsten digitalen Identitätsmärkten der Welt. Die angebotene Plattform für digitale Identität umfasst die umfangreichste Suite von Identitätsnachweis- und Authentifizierungssystemen weltweit, die alle über einen einzigen Integrationspunkt zugänglich sind. Die Plattform unterstützt den gesamten Identitätsprozess, von der Erkennung und dem Onboarding über das Log-in und die Zustimmung bis hin zum Abschluss von Geschäftsvereinbarungen.

Signicat wurde 2006 gegründet und 2019 von dem führenden europäischen Private-Equity-Investor Nordic Capital übernommen. Das Unternehmen hat seinen Hauptsitz in Trondheim, Norwegen. In Deutschland hat Signicat Niederlassungen in Frankfurt am Main und München.

Weitere Informationen: www.signicat.com/de

Pressekontakt:

4edition

Peter Knoll & Katrin Richthofer

Weinstr. 21

D-82140 Olching

+49 1578 7482335

pk@4edition.com