Fehler beim Onboarding – warum Finanzdienstleister viele Euros verbrennen

„Vom Aussterben bedroht.“ Oder: „Deutscher Bankenmarkt: Verkrustet und abgehängt“. So oder ähnlich titeln Focus, Süddeutsche Zeitung und andere Medien seit Jahren, wenn sie die Lage der deutschen Banken beschreiben.

Um zu überleben, sind sie dringend auf Wachstum angewiesen. Doch gerade bei der Neukunden-Gewinnung vergeuden Finanzdienstleister Jahr für Jahr Milliarden aufgrund ungeeigneter Verfahren beim Onboarding.

Kurt Rindle, Solutions Sales Director DACH von Signicat, nennt im Gespräch mit IT-Fachredakteur Peter Knoll die Probleme, die veraltete Onboarding-Verfahren verursachen. Zudem zeigt Kurt Rindle Lösungen auf, die nicht nur Banken brennend interessieren sollten.

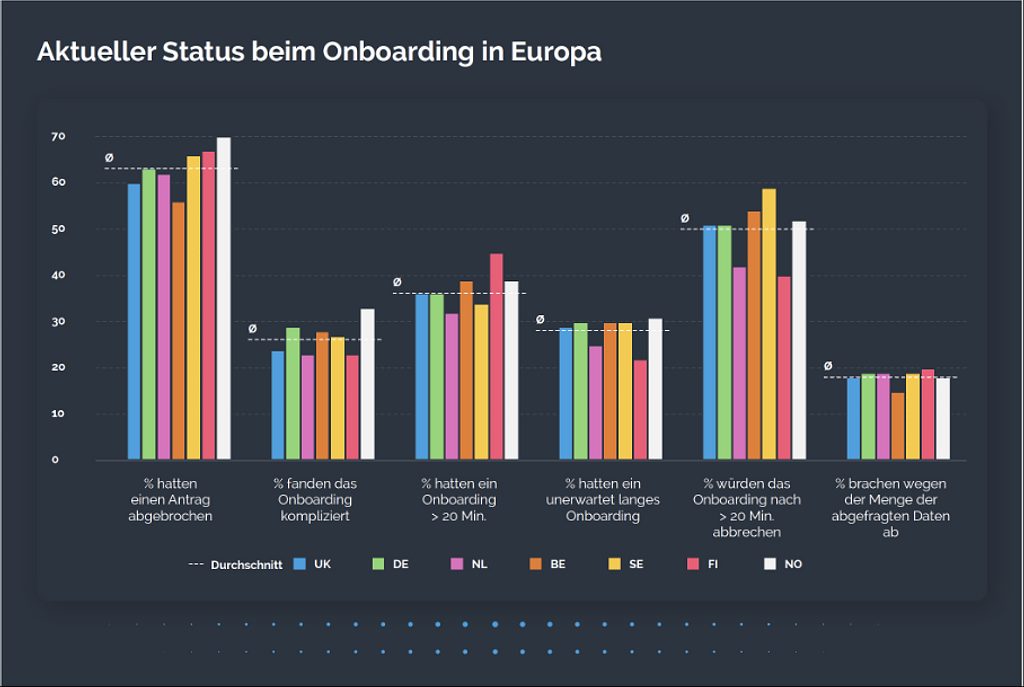

So viele europäische Verbraucher wie nie zuvor – 63 Prozent – haben im Jahr 2020 Anträge für Finanzdienstleistungen abgebrochen – 23 Prozentpunkte mehr als 2019. Zu diesem Ergebnis kommt die Studie Battle to Onboard 2020. Die finanziellen Auswirkungen einer solch hohen Abbruchrate auf die Akquisitionskosten sind enorm. Im Auftrag von Signicat hat das Marktforschungsunternehmen P.A.ID Strategies mit den Rohdaten der europäischen Banken und dieser Abbruchrate eine Modellrechnung erstellt, die zu einem alarmierenden Ergebnis kommt: Jahr für Jahr gehen Ausgaben in Höhe von mindestens 5,7 Milliarden Euro verloren.

Die Modellrechnung legt dabei ca. 120 Millionen neuer Konten in Europa zugrunde und konservative Kostenschätzungen für die Kundenakquisition (Werbung, Sponsoring, Aktionen, Personalkosten, Kundenservice etc.). Die Modellrechnung berücksichtigt auch die Möglichkeit, dass dieselbe Person mehrere Anträge stellt.

Die Gründe der Aussteiger

„Das digitale, sichere und reibungslose Onboarding von Kunden ist zu einem Muss für Finanzdienstleister geworden, wenn sie weiter im Geschäft bleiben wollen“, sagt Asger Hattel, CEO von Signicat. „Jedes Jahr investieren die klügsten Köpfe der Branche Milliarden in cleveres Marketing und ansprechende Produkte – mit Erfolg. Millionen potenzielle Kunden beginnen einen Antragsprozess für ein Finanzprodukt. Doch zu lange oder zu umständliche Verfahren führen dazu, dass die Chance der Kundengewinnung ungenutzt bleibt. Gleiches gilt für Verfahren, die zu viele sensible persönliche Informationen abfragen."

So könnte das Onboarding erfolgen

Banken mit einem unterbrechungsfreien Prozess für das Onboarding sind erfolgreicher bei der Kundengewinnung und erzielen eine höhere Rendite aus ihren Marketinginvestitionen.

Für ein vollständig digitales Kunden-Onboarding sind im Finanzwesen in der Regel folgende Schritte nötig:

- Verifikation der Identität

- Validierung der Identitätsdaten (wie die Abfrage von Sanktionslisten für die Einhaltung der KYC- und GwG-Richtlinien)

- elektronische Signaturen, um Nutzungsbedingungen, Vereinbarungen und Verträge zu unterschreiben

Das digitale Onboarding ist in allen europäischen Ländern und in regulierten Branchen möglich. Hierfür kommen verifizierte digitale Identitäten (eIDs) oder Lösungen zum Einsatz, die biometrische Daten (wie Selfies oder kurze Videosequenzen) mit dem Scannen/Auslesen von physischen Ausweisdokumenten kombinieren. Dieser Prozess lässt sich mit rechtsverbindlichen elektronischen Signaturen kombinieren. So entfallen das Ausdrucken, Scannen und Senden von Dokumenten per Post und der Filial-Besuch, um ein Konto zu eröffnen.

Wenn Sie zu dem Thema gerne weitere Informationen hätten, dann lesen Sie unseren Blog oder sprechen Sie uns an (Kurt.Rindle@signicat.com).